Обесценивание века: Покупательная способность доллара упала до нескольких центов с 1913 года

Покупательная способность доллара США пережила драматическое снижение за последние сто лет. По данным Федеральной резервной системы, стоимость доллара сегодня составляет всего несколько центов по сравнению с его покупательной силой в 1913 году. Это падение, наглядно демонстрируемое графиками, является прямым результатом инфляции и значительного роста денежной массы. Хронология падения: войны и кризисы Самые резкие обвалы стоимости […]

Покупательная способность доллара США пережила драматическое снижение за последние сто лет. По данным Федеральной резервной системы, стоимость доллара сегодня составляет всего несколько центов по сравнению с его покупательной силой в 1913 году. Это падение, наглядно демонстрируемое графиками, является прямым результатом инфляции и значительного роста денежной массы.

Хронология падения: войны и кризисы

Самые резкие обвалы стоимости американской валюты исторически совпадали с крупными глобальными потрясениями:

-

Мировые войны: Финансирование Первой и Второй мировых войн требовало от правительства США печати огромных объемов денег, что привело к быстрому росту цен.

-

Нефтяной шок 1970-х: Резкий скачок цен на энергоносители спровоцировал волну глобальной инфляции, которая нанесла дополнительный мощный урон покупательной способности доллара.

Чем ниже становится индекс покупательной способности, тем меньшее количество товаров и услуг можно приобрести за ту же самую номинальную сумму.

Отказ от золотого стандарта

Ключевым переломным моментом в истории обесценивания доллара стал 1971 год, когда президент Ричард Никсон отменил золотой стандарт. Эта система гарантировала, что стоимость доллара была привязана к золоту.

Причина отмены: США выпустили в обращение больше бумажных денег, чем могли обеспечить золотыми запасами. Иностранные государства начали требовать обмена своих долларовых резервов на реальное золото, что угрожало истощением американской казны.

Отказ от привязки к золоту предоставил политикам большую гибкость в управлении экономикой, но одновременно упростил процесс создания новых денег. В результате, показатель денежной массы (M2, включающий наличные и депозиты) начал расти значительно быстрее, чем реальная экономика, что стало основным долгосрочным фактором, подпитывающим инфляцию.

Похожие публикации

Новости крипторынка: Регулирование в Бразилии и сокращение Ethereum на Binance

Вот обзор главных событий на криптовалютном рынке, включающий ужесточение регулирования в Бразилии, значительное снижение предложения Ethereum (ETH) на бирже Binance, крупный раунд финансирования децентрализованной биржи Lighter и массовый…

Читать далее

Сильный юань вредит экспорту: курс КНР достиг многолетних максимумов против иены и воны

Китайский юань (CNY) укрепился до многолетних максимумов по отношению к валютам своих ключевых торговых партнеров, включая японскую иену (JPY) и южнокорейскую вону (KRW). Это стало нежелательным следствием политики…

Читать далее

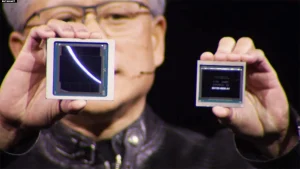

Трамп хочет ограничить экспорт топовых ИИ-чипов Nvidia Blackwell не только в Китай, но и в другие страны

Президент США Дональд Трамп публично заявил о намерении ввести более жесткие экспортные ограничения на самые передовые чипы искусственного интеллекта Nvidia Blackwell. По его словам, эти чипы будут доступны…

Читать далее